在“保险姓保”政策推动下,在人口老龄化、中产阶级崛起、消费升级等因素的催化下,我国保险产品将从理财走向保障,产品消费属性将持续提升。

我国保险业源远流长。我国保险业的起源可以追溯到19世纪中叶,魏源在其著作《海国图志》中全面系统的介绍了西方保险理论、实务,洪仁玕撰写的《资政新篇》中最早提出了在中国开办保险事业的想法。清同治四年五月初一,我国第一家自主创办的保险公司——义和公司保险行成立,19世纪70、80年代,以李鸿章为代表的洋务派,先后创办了“保险招商局”、“仁和水险公司”和“济和水火险公司”等官办保险公司,至此我国保险机构在国内市场开始占据一席之地。

近年来我国保险行业加速发展。2013年至2016年间保费复合增长率达到21%,目前行业资产规模超过16万亿大关,2016年保险密度为2258元,较2001年增长了超过12倍,保险深度为4.1%,较2001年提升了1.9个百分点。

那么展望未来,我国保险行业发展空间还有多大?结合国外发达保险市场经验来看,我们认为我国保险行业无论是规模还是结构,仍有巨大的提高空间。

从规模空间来看,

我国保险行业应仍属蓝海。

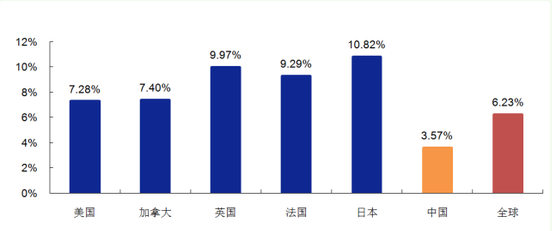

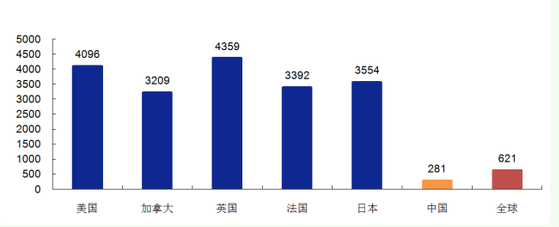

第一,我国保险密度和保险深度均为全球平均水平的一半左右。

美国保险密度为4095美元/人,保险深度为7%,日本保险密度为3553美元/人,保险深度为10%。根据“新国十条”,到2020年我国保险深度要达到5%,保险密度要达到人均3500元,据此测算,如果要达到这个目标,2017年至2020年间寿险行业保费年均增速将在15%左右。

图1:与海外相比,我国保险深度偏低

数据来源:Sigma、安信证券研究中心

图2:我国保险密度较低(美元/人)

数据来源:Sigma、安信证券研究中心

第二,与银行信托相比,保险资产规模依然偏低。目前我国保险行业资产规模约为16万亿,虽然超出公募基金资产规模(9万亿)很多,但与银行(230万亿)和信托(20万亿)等传统大型金融机构相比,还略显较低。

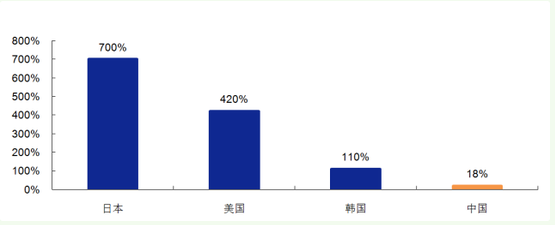

第三,我国投保率和人均保单持有量仍偏低。由于我国投保率较低,长期寿险投保率仅为20%,而日本已经达到了700%,中国人均持有保单数量远低于发达市场,目前国内人均持有保单数仅有0.09份,而日本已经达到了1.5份。

图3:中国长期寿险投保率仅有18%

数据来源:保监会、安信证券研究中心

从结构空间来看,

我国保险行业保障水平将持续提升。

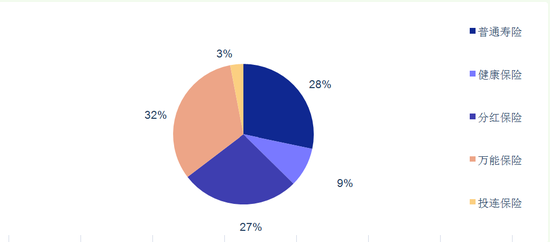

第一,长期以来我国保险产品以理财为主,未来将逐步提高消费属性。世界主要寿险市场的主要产品包括年金保险、普通寿险和健康险,更加偏向于保障,如英美主要以年金保险为主,英国年金保险占比90%,美国年金保险占比55%,日本和香港则是以普通寿险为主,日本普通寿险占比69%,香港普通寿险占比44%,而中国国内市场则是以万能险为主,占比32%,意味着长期以来我国保险产品还是以理财为主,保障性不足。

图4:中国大陆保险产品以万能险为主

数据来源:《保险监管参考》第918期《我国内地与国际主要保险市场人身保险产品对比研究》、安信证券研究中心

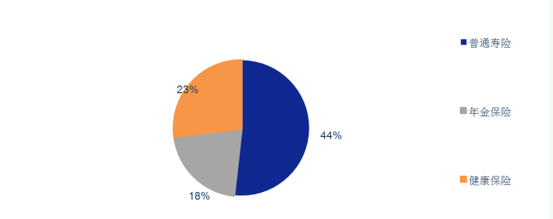

图5:香港地区保险产品以普通寿险为主

数据来源:《保险监管参考》第918期《我国内地与国际主要保险市场人身保险产品对比研究》、安信证券研究中心

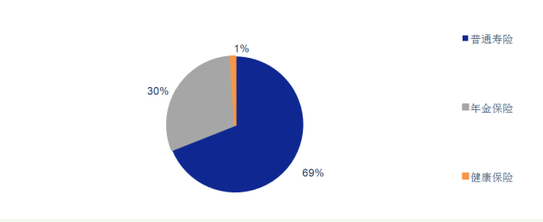

图6:日本保险产品以普通寿险为主

数据来源:《保险监管参考》第918期《我国内地与国际主要保险市场人身保险产品对比研究》、安信证券研究中心

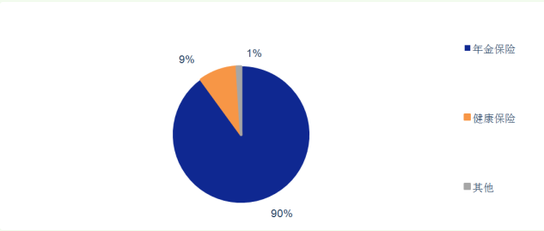

图7:英国保险产品以年金保险为主

数据来源:《保险监管参考》第918期《我国内地与国际主要保险市场人身保险产品对比研究》、安信证券研究中心

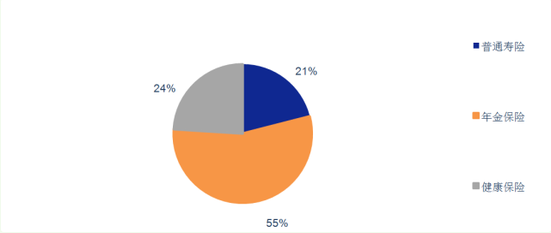

图8:美国保险产品以年金保险为主

数据来源:《保险监管参考》第918期《我国内地与国际主要保险市场人身保险产品对比研究》、安信证券研究中心

第二,我国保单保额仍然较低。中国人均寿险保额(总保额/总人口)仅有5050元,仅为发达保险市场的14%左右。造成人均保额较低的重要原因在于国内的单均保额较低,仅为3.95万元,为发达保险市场的10%~30%。

综上所述,结合海外发达保险市场的经验,我国未来数年间保费还有望保持15%左右的增长,保险密度和保险深度至少还有1倍的提高空间,在“保险姓保”政策推动下,在人口老龄化、中产阶级崛起、消费升级等因素的催化下,我国保险产品将从理财走向保障,产品消费属性将持续提升,保险行业仍属朝阳行业!

【转自:保险大观察 如有侵权,请联系删除】